关于私募基金托管人承担民事赔偿责任的常见争议焦点以及实务意见

近年来,各类资管纠纷案件呈逐年上升趋势。就私募基金领域相关纠纷而言,有相当数量的已决案件涉及基金投资人主张基金托管人承担民事赔偿责任,但是这些案例却呈现出截然不同的裁判结果。

根据我们代理的案件,以及我们整理、汇总的业 内具有影响力的生效裁判,本文主要汇总关于私募基金托管人承担民事赔偿责任的常见争议焦点,以及司法机关对相关争议焦点的实务意见,供交流、讨论。

一、基金托管人的法律角色,以及义务和责任的来源

1. 基金托管人在私募基金交易中的法律角色

2014年8月21日颁布、实施的《私募投资基金监督管理暂行办法》第二十一条规定,“除基金合同另有约定外,私募基金应当由基金托管人托管。基金合同约定私募基金不进行托管的,应当在基金合同中明确保障私募基金财产安全的制度措施和纠纷解决机制。”2019年12月23日发布、生效的《私募投资基金备案须知(2019版)》再次强调,契约型私募投资基金原则上【1】应当由具备基金托管资格的托管人托管,私募资产配置基金以及通过合伙企业、公司等形式存在的私募投资基金,应当由具备基金托管资格的托管人托管。

受限于上述规范性文件以及行业自律规则的规定,在我国现行私募基金交易架构中,绝大多数私募基金会安排由基金托管人承担托管义务,而且具体地可以分为以下两类:一类是基金投资人、基金管理人以及基金托管人三方直接签订《基金合同》(即基金托管人和基金投资人之间存在直接合同关系);另一类是基金主体(一般是合伙企业或公司形式)或者基金管理人直接与基金托管人签订《托管协议》,基金投资人和基金托管人之间不存在直接法律关系的情况。

关于“托管义务”的内涵,理论层面存在“信托保管”与“委托保管”两种观点。尽管只有一字之差,但是依据我国现行相关法律的规定,前者承担的义务和责任远高于后者。而在实务层面,基金托管人的义务和责任主要来源于相关法律法规的规定以及《基金合同》或者《托管协议》的约定。

2. 基金托管人义务和责任的来源——兼顾合同约定与法律规定

截至目前,我国立法机关和行政机关已经颁布一系列法律、法规等规范性文件,明确规定基金托管人应当承担的义务和责任。比如《证券投资基金法(2012年修订)》第三十七条、第三十八条,《证券投资基金法(2015年修订)》第三十六条、第三十七条,以及《证券投资基金托管业务管理办法》(中国证券监督管理委员会令第172号),等等。

根据相关法律法规等规范性文件,基金托管人的“托管义务”主要包括“保管义务”和“监督义务”两方面内容,进而延伸出开立账户、分别记账、根据管理人出具的投资指令划款、保存相关账簿报表等资料、复核审查基金净值和申购/赎回价格、办理与托管业务相关的信息披露等具体的义务和责任。

基金托管人的另一义务来源,则是合同相对方与基金托管人签订的《基金合同》或者《托管协议》。该等协议一般会在正文前言部分援引相关法律法规,同时也会在正文具体章节以“列举+概况”的方式明确基金托管人应当承担的义务和责任。

二、关于私募基金托管人承担民事赔偿责任的常见争议焦点以及实务意见

根据梳理、汇总相关裁判文书的情况,有关基金投资人主张基金托管人承担民事赔偿责任的案件,主要呈现以下三类争议焦点。同时,根据司法机关对相关争议焦点形成的相对稳定的主流意见,私募基金合同纠纷相关方也会受到不同程度的影响和启发。

1. 常见争议焦点之一:基金投资人是否有权向人民法院或者仲裁机构起诉基金托管人

理论上,如果基金投资人和基金托管人之间存在已经生效的仲裁条款,基金投资人当然有权向约定的仲裁委员会提交仲裁申请,主张基金托管人承担违约责任或侵权责任。否则,若二者之间没有生效仲裁条款、甚至不存在合同关系的,基金投资人只能向有权人民法院起诉,主张基金托管人承担相关法律责任。

然而实践中,由于部分基金管理人在开展路演、募资过程中以及与基金投资人、基金托管人签订《基金合同》过程中确实存在瑕疵,导致基金投资人认为合同项下仲裁条款效力存疑,进而基金投资人可能会直接向人民币法院起诉。比如(2020)鲁1311民初180号案件以及(2020)鲁13民终5747号案件,二审法院最终认定涉案基金合同依法成立,应适用仲裁条款,最终裁定撤销一审判决,并且驳回原告(基金投资人)的起诉。

另一种更为棘手的情况是,基金投资人与基金托管人之间未签订书面协议、而基金投资人与基金管理人签订的基金合同(或者合伙协议、公司章程)约定了仲裁条款——此时基金投资人如果难以将基金管理人和基金托管人同时列为同一个民事诉讼案件的被告或同一个仲裁案件的被申请人,则只能分别提起仲裁和诉讼。

2. 常见争议焦点之二:基金托管人的责任承担问题

根据我们整理的、自2018年至今的私募基金合同纠纷,可以看出提起维权主张的基金投资人往往因为基金管理人的违约甚至违法行为无法兑现投资本金和收益,进而希望通过诉讼或者仲裁挽回、减少损失。而在基金管理人偿付能力有限、且基金托管人是实力雄厚的商业银行或者证券公司的情况下,基金投资人往往会选择将基金托管人列为被告(或者被告之一)。

虽然基金投资人有权从“侵权纠纷”和“合同纠纷”两个案由中择一提出主张,但是这两个案由在举证责任以及抗辩策略方面却存在天壤之别。

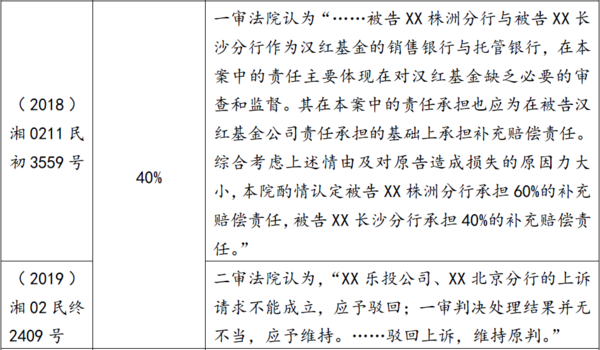

以侵权纠纷案由为例,根据我国现行法律分配的举证责任,基金投资人应通过相关证据证明“侵权四要件”,即基金托管人存在侵权行为,造成侵害结果,侵权行为与侵害结果之间具有因果关系,而且行为人存在过错。比如(2018)湘0211民初3559号案件和(2019)湘02民终2409号案件,一审法院认为“……XX株洲分行的行为对原告构成侵权。该侵权行为与原告在本案中的损失具有因果关系,应对原告的损失承担一定的赔偿责任……被告XX长沙分行在对汉红基金资金托管过程中存在过失。该过失行为与原告在本案中的损失亦具有因果关系,也应对原告的损失承担一定的赔偿责任。”

进一步而言,如果基金投资人要求基金托管人承担连带赔偿责任,基金投资人还需要证明基金托管人和基金管理人存在“共同侵权”行为【2】若基金投资人没有相关证据,司法机关难以认定基金托管人应当承担连带责任

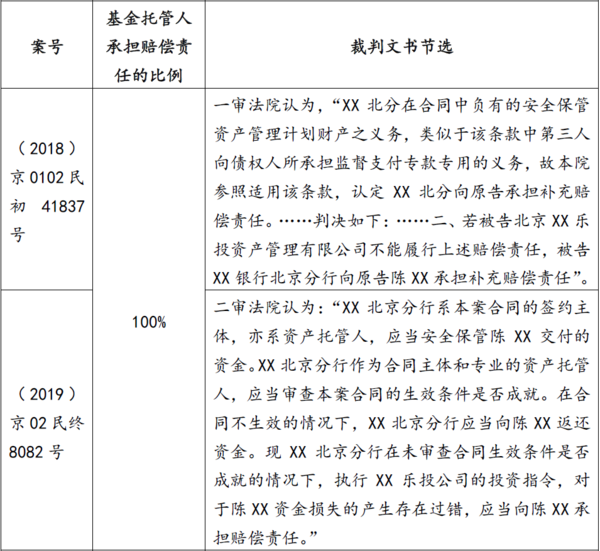

【3】再以合同纠纷案由为例,基金托管人被索赔的理由主要包括“未履行投资监督义务”以及“未妥善保管基金财产”。比如(2018)京0102民初41837号案件和(2019)京02民终8082号案件,一审法院认为“该资产管理计划未备案的情况,显然违反了相关法律、规定,资产托管人应当掌握备案情况,并在未备案时,拒绝执行指令。……故XX北分向本院提交的证据材料,不足以证明其履行了对资金的监管义务。XX北分在资产管理计划未备案的情况下依据XX乐投公司的指令将所监管资金汇出,须承担一定的违约责任”;二审法院确认,“现XX北京分行在未审查合同生效条件是否成就的情况下,执行XX乐投公司的投资指令,对于陈XX资金损失的产生存在过错,应当向陈XX承担赔偿责任。一审法院判令XX北京分行向陈XX承担补充赔偿责任,处理结果并无不当。”

根据相关案例可知,如果涉案基金未满足合同约定的成立条件、未依法办理备案手续,甚至涉案基金之管理人涉及刑事犯罪的,基金托管人往往会被司法机关认定为“未妥善履行投资监督义务”或者“未妥善保管资金安全”,进而需要承担民事赔偿责任。

3. 常见争议焦点之三:基金托管人的责任承担比例

如果司法机关审理案件过程中认为基金托管人应当就其过错承担赔偿责任,基金托管人应当承担赔偿责任的具体比例往往会成为下一个常见的争议焦点。

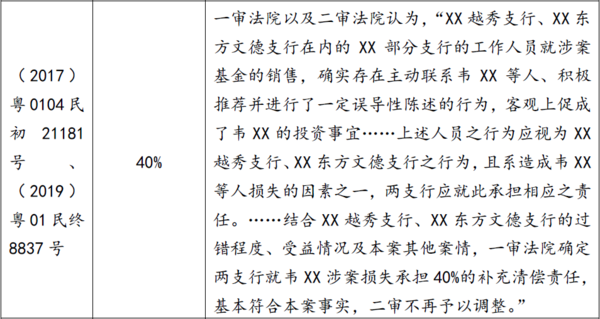

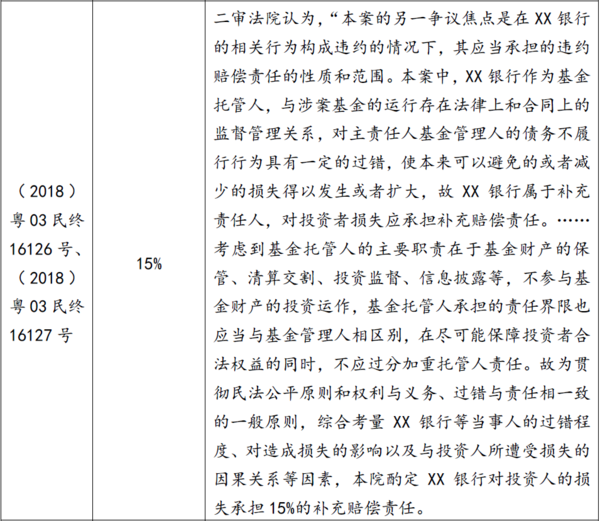

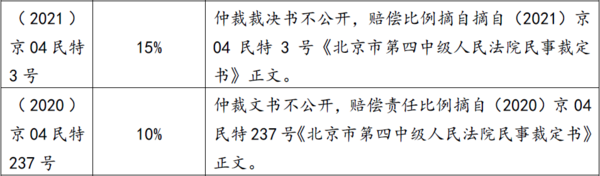

实践中,司法机关结合案件的具体情况以及基金托管人的过错程度行使裁量权。根据我们通过公开渠道收集的案例,基金托管人承担补充赔偿责任的比例在10%至100%不等:

结语

私募基金行业发展的历程,也是参与各方不断探索、完善的过程。从个案的裁判结果到司法机关的主流意见,置于托管人的角色,恪守法律法规以及具体合同,勤勉、审慎地履行托管义务和责任,不仅是降低业务风险的有力措施,也是促进私募基金行业长期健康稳健发展的必备条件。

注:

【1】《私募投资基金备案须知(2019版)》规定,契约型私募投资基金应当由依法设立并取得基金托管资格的托管人托管,基金合同约定设置能够切实履行安全保管基金财产职责的基金份额持有人大会日常机构或基金受托人委员会等制度安排的除外。

【2】《证券投资基金法(2015年修订)》第一百四十五条第二款规定:“……因共同行为给基金财产或者基金份额持有人造成损害的,应当承担连带赔偿责任。”

【3】(2020)鲁1311民初180号案件的一审法院认为基金托管人应当承担连带赔偿,但是该一审判决被二审法院以(2020)鲁13民终5747号《民事裁定书》撤销。

0

0 0

0

京公网安备:11011102001195号

京公网安备:11011102001195号